لقد فات الأوان لتجنب أزمة كبيرة في إمدادات النفط

وهناك عدد من الاتجاهات الملحوظة في إمدادات النفط وأسعارها بالتبعية في الوقت الحاضر. أنا ذاهب لمناقشة واحد منهم في هذه المقالة. نقص الاستثمار الرأسمالي في إيجاد إمدادات جديدة من النفط والغاز. القياس المفضلة من الألغام يأتي إلى الذهن، والسفينة تقترب من قفص الاتهام. في اللغة البحرية وهذا يعني أن الوقت لتصحيح المسار هو في نهايته. لذلك سنرى ما إذا كان هذا هو الحال بالنسبة للنفط. إن "السفينة" الضخمة التي هي الطلب العالمي على النفط في تصادم لا يمكن تغييره مع الإمدادات التي سيكون لها آثار عميقة على المستهلكين. ويكشف هذا المقياس الرئيسي ما من المرجح أن يحمله المستقبل لأمن الطاقة لدينا مع استمرار العالم في التعافي من الفيروس لأولئك الذين سيستمعون إليه. ومستوى الحفر والاستثمار الرأسمالي بتبعية غير كاف، وقد ظل لعدد من السنوات يحافظ على إنتاج النفط عند مستوياته الحالية. ليس سرا أنه حتى مع انخفاض تكاليف التعادل للمشاريع الجديدة بفضل خفض التكاليف من قبل الصناعة في السنوات القليلة الماضية، استخراج النفط هو عمل كثيف رأس المال. الرسم البياني أدناه من WoodMac ، وهي شركة استشارية في مجال الطاقة ، ويبين مدى حدة الانخفاض في capex كان.

وول ستريت جورنال

كانت الرسالة الموجهة إلى شركات النفط والغاز واضحة جدا من السوق، وصناديق الاستثمار مثل بلاكروك التي تسعى إلى "النقاء" الأخضر في تخصيص تمويل مصادر الطاقة الجديدة، والمراسيم الحكومية التي تفرض خفض كثافة الكربون في جميع أنحاء المجتمع، والتحول إلى الطاقة المتجددة، بأن الإمدادات الجديدة من النفط والغاز غير مرغوب فيها.

ويبدو أن هذه الشركات قد حصلت على الرسالة، بصوت عال وواضح. الفوج الرئيسي الذي تشكله شل (-1.01٪) (بورصة نيويورك: RDS. أ) ، (بورصة نيويورك : RDS. B)، إكسون موبيل (-3.29٪) ، (بورصة نيويورك: XOM)، BP (-2.69٪) ، (بورصة نيويورك: BP)، TotalEnergies (-0.60٪)، (بورصة نيويورك: TOT)، وكلها أهداف رئيسية للحركة المناهضة للنفط، خفضت مخصصات رأس مالها للبترول، أو خرجت من الشركات أو حولت أصولا نفطية مثل المصافي إلى مصادر متجددة، وباعت أصولا ربما ساهمت قبل بضع سنوات في مخزونات النفط والغاز.

قبل أسبوعين فقط، قيل لشركة شل أن تسرع عملية إزالة الكربون من قبل محكمة هولندية، وفي هذا الأسبوع فقط اتخذت الشركة خطوات في هذا الاتجاه. إن قرار شل بالخروج من موقعها الصخري البرمي هو قرار ضخم وسيغير طابع الشركة مع مرور الوقت. وسنناقش هذا الأمر في المستقبل.

في هذه المقالة ، سنناقش ما قد ينذر به عدم وجود capex المذكور أعلاه للمستهلكين في المستقبل غير البعيد.

نقص رأس المال سيقلل من إمدادات النفط

سيكون هناك إنتاج أقل للنفط في المستقبل. قد لا يبدو هذا التعليق نبويا جدا نظرا للنقاط التي غطيناها حتى الآن. والحقيقة هي أن هناك نوع من الانفصال في أذهان الناس حول سهولة توافر الطاقة والعوامل التي تنتجها. قريبا نتيجة لهذا العامل الرئيسي، فإن عدم وجود حفر جديدة تصبح واضحة، والناس سوف نتساءل أين ذهبت كل الطاقة سهلة ورخيصة.

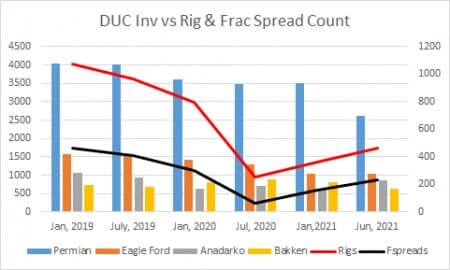

تقييم الأثر البيئي، PrimaryVision- الرسم البياني حسب المؤلف

يخبرنا الرسم البياني أعلاه أنه قبل يناير من عام 2021 ، وجد المشغلون أنه من الحكمة إضافة DUC-Drilled ولكن UnCompleted wells ، إلى المخزون. وقد ساهمت أسعار النفط المنخفضة والمتذبذبة بشكل كبير في هذه الفترة وتكاليف الحفر الرخيصة في هذه الاستراتيجية. بعد يناير نشهد تحولا في استراتيجية DUC مع بدء ارتفاع أسعار النفط. وللحفاظ على الإنتاج عند مستويات منتصف عام 2020 تقريبا، تسحب اليورانيوم المستنفد من المخزون تفضيلا لإضافة منصات لحفر آبار جديدة. وينتشر Frac، الضروري لسحب DUC، من أدنى مستوياته في يوليو 2020 بشكل غير متناسب مع الحفارات نتيجة لذلك.

آبار الصخر الزيتي لديها انخفاض مرتفع بشكل طبيعي سنة بعد سنة التي يمكن أن تخف مؤقتا عن طريق التكسير. لا نخطئ على الرغم من عدم وجود حفر جديدة سوف تبدأ في الظهور في انخفاض في الإنتاج في وقت مبكر من العام المقبل. وسوف يكون منحدر ضحل إلى حد ما في البداية ولكن سوف steepen كما نسبة الآبار القديمة إلى أحدث الآبار يزيد. وستكون النتيجة إنتاج كميات أقل من النفط مع مرور الوقت.

يتتبع الرسم البياني أدناه عدد الحفارات التي تبحث بنشاط عن النفط مقابل سعر خام غرب تكساس الوسيط. لقد كنا في انتعاش نشاط الحفر خلال العام الماضي من انهيار عام 2020 ، ولكن ليس معدلا من شأنه أن يحافظ على الإنتاج عند الناتج الحالي من BOEPD ~ 7.5 ملم. بالنسبة لأولئك المهتمين ، استغرق الأمر ما يقرب من 1100 حفارة ، وهو رقم بلغ ذروته في أوائل عام 2019 ، للوصول بنا إلى 7.5 ملم BOEPD. وبفضل "الشباب" النسبي للكثير من مخزون الصخر الزيتي، والتقدم في ال الجانبيات الأطول التكسيرية، والمزيد من الرمال لكل قدم، استمر الإنتاج في الارتفاع خلال الربع الأول من عام 2020. كلنا نعرف ما حدث بعد ذلك

بسرعة إلى الأمام إلى اليوم، ويمكنك أن ترى أدناه المسار التصاعدي للحفارات هو تملق كبير من تلك السلعة. هناك أن القديمة جيدا مقابل دينامية جديدة بشكل جيد ذكرت أعلاه من شأنها أن تدخل حيز التنفيذ. ومع تقدم عمر المخزون بشكل جيد، سوف تنخفض معدلات الإنتاج، وبدون آبار جديدة لتحل محلها، لابد وأن ينخفض الناتج الإجمالي.

EIA-ستيو

الآن ، يمكن القول بأن الأسعار في 70s دولار لخام غرب تكساس الوسيط سوف تغير هذه الديناميكية ، وإلى حد ما أنا لا أختلف. ومن المرجح أن يزداد الحفر، بلا شك. ولكن هذه الصناعة قد تغيرت في العامين الماضيين والقدرة على حقل 1100 + منصات ، و 450 ينتشر frac فقط ليست هناك. وبفضل تقييد رأس المال، تم شطب ملايين الدولارات من المعدات والتخلص منها. وقد وجد الموظفون وظائف جديدة، ويترددون في العودة نظرا للاضطرابات في هذه الصناعة. ولكن ، حتى لو تمكنا من التدافع على هذا القدر من الأجهزة والمواهب لتلبية هذه اللحظة ، فإنه لا يهم.

ونتيجة لنقص الاستثمار وتدهور الهياكل الأساسية والمعدات والأفراد، فإن الانخفاض النهائي في إنتاج الصخر الزيتي حقيقة واقعة "مخبوزة". السفينة قريبة جدا من الرصيف بحيث لا يمكن تغيير هذه النتيجة بأي طريقة ذات مغزى.

لقد ركزنا على آبار الصخر الزيتي حتى الآن ولكن هناك ما يبرر الإشارة السريعة إلى الإنتاج البحري في هذه المحادثة. في الخارج، ومعظمهم من آبار المياه العميقة سوف تأتي تحت نفس الشيخوخة التصويرية "سكين". وهي أوامر من حيث الحجم أكثر تكلفة من آبار الصخر الزيتي، على الأقل عندما يتم ترد فقط التكاليف الأولية في. وبفضل معدلات الانخفاض المنخفضة نسبيا، فإن 6-10٪ سنويا تقارن بشكل إيجابي للغاية مع مرور الوقت. النقطة الأكبر على الرغم من البحرية كان مكانا سهلا لخفض أو تأجيل capex ، وجرد GoM جيدا التي نعتمد عليها ل ~ 1.8 ملم BOEPD هو الشيخوخة بسرعة. وفي آب/أغسطس 2013، كان هناك 65 حفارة تبحث عن النفط والغاز في المياه العميقة. وبحلول كانون الثاني/يناير 2021، انخفض هذا الرقم إلى 11.

لإغلاق هذا القطار من الفكر، وعدد تلاعب الدولية هو أيضا الطريق إلى أسفل. في عام 2013 كان هناك ما متوسطه 3400 حفارة تتجه إلى اليمين. اليوم العد يقف عند 1232. ولا يمكن تقديم حجة لتسليم النفط على مدى السنوات الماضية.

الوجبات الجاهزة الخاصة بك

في مناقشة أوسع، طرحت في مقال سابق عن أسعار النفط، أثيرت مسألة عدم وجود سقف للحفر الجديد، إلى جانب مزيد من التفاصيل حول الديناميكيات السياسية والاجتماعية الناشئة آنذاك التي تؤثر على إنتاج النفط. ومن الجدير إعادة قراءة بعض الاتجاهات التي نوقشت كانت تأتي فقط بالكاد في التركيز بعد ذلك ، ولكن هنا في منتصف العام ، فإنها تكتسب زخما يوميا تقريبا.

وقد قيد بعض المنتجين، مثل أوبك+، الإنتاج في العامين الماضيين، ولديهم القدرة على إعادة تلك البراميل. ومن شأنه أن يساعد في الأمد القريب وقد يؤخر ما لا مفر منه، ولكنه يغفل عن النقاط الأكبر المتمثلة في السبب في أن الإنتاج العالمي الإجمالي من المقرر أن يذهب إلى الأراضي غير الخاضعة للتوازن في وقت مبكر من العام المقبل.

في الواقع، أشار مقال نشرته صحيفة وول ستريت جورنال إلى أن "الاستثمار المخطط له في إمدادات النفط على مستوى العالم أقل بنحو 600 مليار دولار مما ستكون هناك حاجة إليه لتلبية الطلب المتوقع بحلول عام 2030، وفقا لمحلل جي بي مورغان تشيس وشركاه كريستيان مالك. وقال إن الضغط من أجل تسليم النقد للمساهمين، مدفوعا جزئيا بالمخاوف بشأن التوقعات طويلة الأجل للطلب على النفط، حد من قدرة الصناعة على ضخ الأموال في مشاريع جديدة". وقد أعار هذا المنطق في المقال محلل آخر.

وقال ديفيد Meaney، المدير المؤسس لشركة Assert Capital Management LP: "من الصعب أن نرى من أين ستأتي العاصمة لتنمو بمعدل سيكون مطلوبا اعتبارا من عام 2022. صندوق التحوط الذي يتخذ من دالاس مقرا له هو في وضع يؤهله لارتفاع أسعار النفط من خلال العقود الآجلة والخيارات".

ومن غير المرجح أيضا أن الشركات الدولية العملاقة مثل شل وشيفرون وإكسون موبيل، بعد أن تعرضت كل منها لعقاب شديد من قبل مجتمع الاستثمار لعدم قيامها بما يكفي للحد من كثافة الكربون بمعدل أكبر مما كانت تخطط له، سوف يكون لديها أي رغبة في تمويل مشاريع جديدة للنفط والغاز لمجرد تعويض النقص.

لتلخيص. في فترة قصيرة بشكل مثير للدهشة من الزمن، جعل العالم رهان لا رجعة فيه على مصادر الطاقة الخضراء - الطاقة الشمسية والرياح والوقود الحيوي - أن تكون قادرة على تحمل الكثير من عبء الطاقة. وهذا انتقال بدون سجل حافل وخارطة طريق للتنفيذ غير رسمية للغاية. الوقت سيخبرنا إن كان هذا الرهان سيكت ثماره إذا كان حكمي صحيحا، فلن يكون لدينا وقت طويل لنعرف.